Exemple de fiche de paie 2024 : votre bulletin de salaire détaillé

17 janvier 2024 par shayan Luchmun - Lecture 8 min.

Bulletin de salaire 2024, Quelles modifications au 1er janvier ?

La présentation du bulletin de paie au 1er janvier 2024 reste identique à celle de 2023. En effet, elle n’a pas évolué depuis l’arrêté du 23 décembre 2021 (JO du 30), qui a apporté des nouveautés à compter du 1er janvier 2022 concernant le bloc fiscal. Pour rappel, celui-ci s’est enrichi en 2022 de nouvelles mentions obligatoires :

- Montant net imposable

- Montant net des heures complémentaires et supplémentaires exonérées

De plus, toujours depuis l’année dernière, la fiche de paie simplifiée doit contenir également une rubrique des cumuls annuels des montants de prélèvement à la source, du net imposable et du net des heures complémentaires et supplémentaires exonérées. Cette rubrique a pour but de faciliter le pré-remplissage de la déclaration d’impôt et sa vérification par le salarié.

Modification des libellés au 1er juillet 2023

Toutefois, le modèle de bulletin de paie s’enrichit encore d’une nouvelle mention en 2023, mais à partir du mois de juillet. Il s’agit du montant « montant net social » à afficher sur une ligne distincte du bulletin et à transmettre aux organismes via la DSN. Il correspond aux revenus que les salariés bénéficiaires du RSA ou de la prime d’activité doivent déclarer pour calculer leurs prestations. Confirmée par un arrêté du 31 janvier 2023 (JO du 7 février), cette réforme vise à simplifier les démarches des bénéficiaires et le remplissage des déclarations de ressources.

À compter du 1er janvier 2024, le montant net sociale sera directement déclarer au CAF pour chaque revenus verser par l’employeur. Toutes allocations pourront être consulter sur mesdroitssociaux.fr.

À part la mention du « Net social » qui est ajoutée sur la fiche de paie, deux autres libellés sont modifiées à compter du 1er juillet 2023 :

- la mention « Exonérations de cotisations employeur » est remplacée par « Exonérations et allégements de cotisations »

- la rubrique « Net payé en euros » est remplacée par « Net à payer au salarié (en euros) »

Pour les employeurs en décalage de la paie, les bulletins de paie liés à l’activité du mois de juin 2023 dont la rémunération est versée en juillet 2023 devront indiquer les nouveaux libellés sur le bulletin de paie de juillet 2023.

Pour rappel, le bulletin de paie simplifié est obligatoire depuis le 1er janvier 2018, où il a vu son nombre de lignes divisés par deux. Les libellés sont désormais plus clairs, avec une structuration par poste de charges, comme vous pouvez le voir aussi un peu plus bas, dans notre exemple de fiche de paie.

Réforme du bulletin de paie : mise en place du montant net social

Le montant net social sera communiqué aux organismes versant des prestations sociales, pour évaluer les droits des bénéficiaires à certaines prestations telles que la prime d’activité, versée par les caisses d’allocations familiales ou la MSA.

Les modalités de calcul du montant net social sont précisées dans un Q/R publié par le site du Ministère du travail. En synthèse, le calcul se fait en 2 étapes :

- détermination de l’ensemble des sommes correspondant aux rémunérations et éventuels revenus de remplacement versés par l’employeur au salarié (salaires, primes, rémunération des heures supplémentaires, avantages en nature, indemnités de rupture…), mais hors indemnités journalières de Sécurité sociale (IJSS).

- duquel il faut déduire des cotisations et contributions sociales salariales d’origine légale ou conventionnelle (sécurité sociale, retraite complémentaire AGIRC-ARRCO, assurance chômage, cotisation salariale maladie spécifique à l’Alsace-Moselle, CSG, CRDS…) et les cotisations salariales finançant des complémentaires frais de santé à caractère collectif et obligatoire.

À savoir :

Les sommes sont prises en compte en totalité, peu important les exonérations sociales ou fiscales, déductions, abattements, franchises ou assiettes forfaitaires applicables.

Concernant les modalités déclaratives :

- en 2023, la déclaration du « Montant net social » sera facultative en DSN.

- en 2024, la déclaration du « Montant net social » sera obligatoire en DSN.

Comment lire une fiche de paie 2024 ?

Même si on parle d’un bulletin de paie simplifié, la compréhension de chaque ligne du bulletin de salaire peut être difficile : intitulés trop globaux, incompréhension des calculs, informations trop nombreuses…

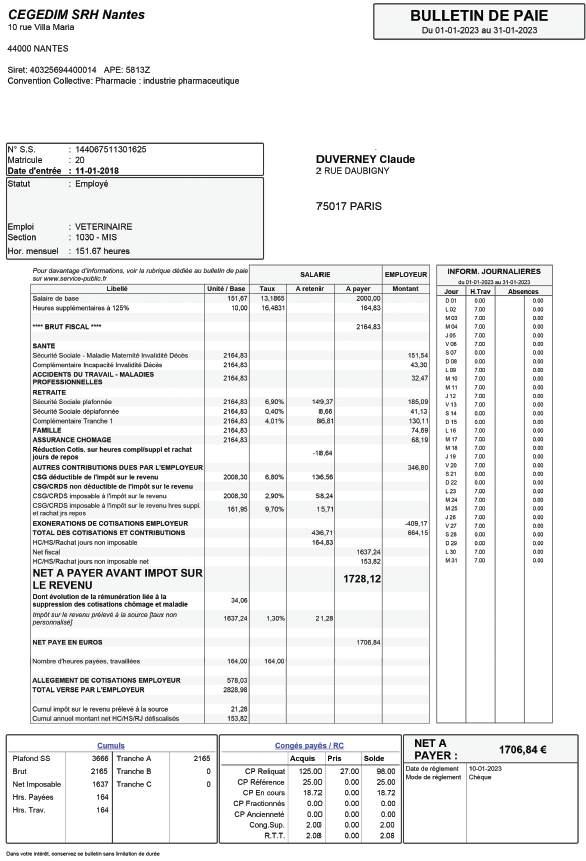

Voici un modèle de bulletin de paie réalisée par Rue de la Paye. Cet exemple de fiche de paie de janvier 2023 présente toutes les mentions légales applicables aux rémunérations versées dès ce 1er janvier.

Découvrez un descriptif de chaque rubrique en passant au-dessus de la zone du bulletin correspondante. Le bulletin de salaire n’aura plus de secret pour vous !

Exemple fiche de paie 2024 : les informations obligatoires

Identité de l’employeur :

- Raison sociale de l’employeur

- Adresse postale

- Numéro de Siret : identifiant de l’établissement sur 14 chiffres dont les 9 premiers sont le numéro de SIREN

- Code NAF : il est attribué en fonction de l’activité principale de l’entreprise et sert aux statistiques de l’Insee

Références du bulletin de salaire :

- Période couverte par le bulletin de salaire

- Date de paiement du salaire (en bas du bulletin)

- Dates de validité du contrat du salarié durant la période couverte par ce bulletin de salaire

Matricule et Numéro de Sécurité Sociale :

- Le matricule est le numéro du salarié au sein de l’entreprise

- NoSécu : Numéro de sécurité sociale du salarié

Identité du salarié :

- Nom et prénom

- Adresse postale du salarié

Références du poste occupé par le salarié :

- Date d’entrée en poste

- Emploi : poste occupé dans l’entreprise

- Ancienneté dans l’entreprise

- Qualif : statut du salarié Employé, Cadre, etc.

- Classification selon la convention collective

- Coefficient selon la convention collective

- SMIC Horaire : valeur du SMIC horaire en euros fixé par la loi

- Plafond sécu : plafond de la sécurité sociale fixé par la loi. Il est utile pour déterminer la base de calcul des cotisations.

Convention collective :

Pharmacie : industrie pharmaceutique – la convention collective à laquelle appartient le salarié dans notre exemple, à faire apparaître sur le bulletin.

Une autre information à retrouver obligatoirement sur la fiche de paie : il faut faire figurer un lien vers la rubrique dédiée au bulletin de salaire du portail www.service-public.fr.

Les rubriques de la fiche de paie (corps du bulletin)

Salaire de base :

Le salaire de base correspond au salaire brut avant déduction des cotisations sociales et avant versement des prestations sociales. Il ne comprend ni les primes ni les heures supplémentaires. Ces-dernières sont affichées sure une ligne distincte de notre exemple de fiche de paie, majorées de 25%.

Salaire brut :

Le salaire brut correspond à l’intégralité des sommes perçues par le salarié au titre de son contrat de travail, avant toute déduction de cotisations obligatoires. Le salaire brut intègre les heures de travail effectives ainsi que les différentes primes ou bonus. Il prend également en compte les heures d’absence pour cause de maladies, de congés ou de jours fériés.

La rémunération du travail salarié donne lieu au versement de cotisations et contributions venant couvrir divers risques. Celles-ci sont ensuite regroupées dans des blocs du bulletin, par risque couvert, ce qui représente également la nouveauté la plus importante apportée par le bulletin de paye simplifié.

Santé :

La première rubrique importante du corps du bulletin, la Santé comprend les cotisations qui financent la Sécurité sociale et la complémentaire santé, telle que la mutuelle.

- Sécurité sociale – Maladie, maternité, invalidité, décès : cotisations finançant la Sécurité sociale pour le versement des IJSS et des pensions d’invalidité ;

- Complémentaire Incapacité Invalidité Décès : régime de prévoyance permettant une indemnisation complémentaire en cas de décès ;

- Complémentaire santé : cotisations du régime de prévoyance « frais de santé ».

Accidents du travail / maladies professionnelles :

Il s’agit ici de la cotisation AT-MP, à la charge exclusive de l’employeur. Calculé sur le salaire brut, son taux est en fonction de la taille, de l’activité de l’entreprise et de la fréquence des accidents du travail et maladie professionnelles dans le secteur.

Retraite :

La rubrique retraite comprend des cotisations qui financent le régime de retraite de base (assurance vieillesse plafonnée et déplafonnée) et complémentaire (AGIRC/ARRCO). L’entreprise peut également adhérer de manière facultative à une supplémentaire de retraite afin de garantir une meilleure couverture à ses salariés.

- Sécurité sociale plafonnée

- Sécurité sociale déplafonnée

- Complémentaire Tranche 1

- Complémentaire Tranche 2

- Supplémentaire (variable en fonction du contrat)

Famille / sécurité sociale :

La cotisation patronale allocations familiales finance les prestations familiales versées par la CAP. Pour les employeurs éligibles à la réduction générale, son taux est de 3,45 %, si la rémunération annuelle du salarié n’excède pas 3,5 fois le SMIC. Dans les autres cas, le taux plein est de 5,25 %.

Assurance chômage :

Cette rubrique contient la famille des cotisations finançant des prestations de chômage :

- Chômage

- AGS

- APEC (uniquement pour les cadres)

Autres contributions dues par l’employeur :

Cette rubrique agrège les contributions exclusivement patronales (versement transport, FNAL, contribution solidarité autonomie, forfait social, taxe d’apprentissage, contribution au financement des organisations syndicales…). Il s’agit d’une rubrique « fourre-tout » compilant des cotisations et contributions ayant des assiettes différentes.

Cotisations statutaires ou prévues par la convention collective :

Cette rubrique est réservée à des cas très particuliers, il est peu fréquent qu’une convention collective crée une cotisation spécifique, autre que les cotisations de protection sociale complémentaire figurant déjà dans la rubrique Santé. C’est aussi le cas pour le convention collective Métallurgie (Région Parisienne).

CSG déductible (non imposable à l’IR) :

On applique la contribution sociale généralisée (CSG) déductible de l’impôt sur le revenu à tous les revenus, y compris les salaires, à un taux de 6,8 %. Comme assiette de cette contribution il faut prendre en compte 98,25 % du salaire brut, abattement limité à 4 plafonds annuels de la Sécurité sociale (soit 164 544 euros en 2021).

CSG/CRDS non déductible (imposable à l’IR) :

- CSG non déductible : La CSG (contribution sociale généralisée) n’est que partiellement déductible du revenu imposable. Elle participe au financement de la sécurité sociale.

- CRDS : La contribution pour le remboursement de la dette sociale a été créée afin de financer la caisse d’amortissement de la dette sociale (CADES)

Exonérations cotisations employeur :

Cette rubrique montre les exonérations de cotisation en faveur de l’employeur telle que la Réduction Générale des Charges Patronales (appelée couramment la réduction Fillon).

Total des cotisations et contributions :

Ici on peut visualiser le montant global des cotisations salariales et patronales.

Net fiscal (imposable) :

C’est le montant du salaire brut, minoré du total des retenues salariales.

Net à payer avant impôt sur le revenu :

La valeur du net à payer avant impôt sur le revenu et différente du net imposable car certaines charges ne sont pas déductibles de l’assiette de l’impôt sur le revenu.

La ligne « dont évolution de la rémunération liée à la suppression des cotisations salariales chômage et maladie » met en évidence le gain lié à ces mesures gouvernementales.

Exemple bulletin de paie : affichage de l’impôt sur le revenu

Base :

Elle est une reprise du net imposable présenté plus haut.

Taux :

- Taux non personnalisé ou taux neutre : si le salarié a fait le choix de ne pas transmettre son taux d’imposition à son employeur ou l’administration fiscale n’a pas communiqué le taux à l’employeur. Il est basé sur une grille en fonction de la rémunération.

- Taux personnalisé : calculé en fonction des déclarations de revenu du foyer de l’année précédente. Les deux personnes du foyer ont le même taux.

- Taux individualisé : calculé par l’administration pour chaque personne composant le foyer fiscal au lieu d’un taux unique pour les deux conjoints du foyer.

Montant :

On multiple ma base par le taux pour obtenir le montant.

Net payé en Euros :

Montant versé au salarié par l’employeur. C’est le résultat de la soustraction du montant de l’impôt sur le revenu du montant net à payer avant impôt.

Allègement de cotisations employeur :

Cette ligne contient l’intégralité des exonérations et réductions de cotisations financés par l’État dont bénéficie l’employeur.

Total versé employeur :

Le coût global du salaire pour l’employeur (salaire brut + contributions patronales).

Les cumuls du bulletin de paie

- Cumul PAS : somme des montants d’impôt prélevé à la source depuis le 1er janvier de l’année en cours

- Cumul montant net HC/HS défiscalisées : somme des montants nets des heures complémentaires et supplémentaires exonérées depuis le 1er janvier de l’année en cours

- Cumul brut : somme des salaires bruts depuis le 1er janvier de l’année en cours

- Cumul imposable : somme des salaires nets imposables depuis le 1er janvier de l’année en cours

Congés payés

- CP Reliquat fait référence aux congés payés acquis sur l’année précédente (N-1). Elle est généralement comptée du 1er juin au 31 mai.

- CP En cours comptabilise les congés payés en cours d’acquisition (N) sur la période en cours

- Acquis : nombre de jours à prendre que le salarié a cumulés

- Total pris : cumul du nombre de jours utilisés par le salarié

- Solde : cumul des jours restant à prendre

Comment savoir si mon bulletin de paie est juste ?

Les différents taux varient en fonction des indicateurs fournis par l’administration française, des nouvelles lois et de l’évolution des +600 conventions collectives. Les experts de Rue de la Paye by Cegedim SRH sont mobilisés pour vous garantir à tout moment une paie conforme aux règlementations en vigueur, comme dans l’exemple de fiche de paie ci-dessus.

01 44 06 07 97

01 44 06 07 97