Indemnisation activité partielle : modèle de bulletin de paie

17 mars 2021 par Alina Popovici - Lecture 3 min.

Les salariés placés en activité partielle doivent percevoir une indemnisation activité partielle versée par l’employeur. Nous vous présentons une simulation de bulletin de paie avec activité partielle, précédée par un petit point sur les principaux aspects concernant la rémunération d’un salarié en chômage partiel.

Activité partielle : quelle rémunération pour le salarié ?

Le salarié en activité partielle perçoit une indemnité versée par son employeur à la date habituelle de versement de son salaire. De façon exceptionnelle, en cas de difficultés financières de l’employeur (ex. : procédure de sauvegarde, de redressement ou de liquidation judiciaire), le préfet du département peut faire procéder au paiement direct de l’indemnité aux salariés.

Cette indemnité doit s’élever à 70 % de la rémunération horaire brute du salarié, soit environ 84 % de son salaire net. Elle ne peut être inférieure à 8,11 € par heure indemnisée (sauf pour les apprentis ou jeunes en contrat de professionnalisation), montant multiplié par le nombre d’heures chômées dans la limite de 35 heures par semaine (sauf si le contrat de travail prévoit autrement). L’employeur peut bien-sûr décider de verser une indemnité d’activité partielle supérieure à la limite légale.

De plus, une indemnité complémentaire peut être versée au salarié si elle est prévue par une convention collective, un accord collectif ou une décision unilatérale de l’employeur.

Quelle assiette de calcul pour l’indemnisation activité partielle ?

L’assiette de calcul de l’indemnité partielle correspond à la rémunération brute servant d’assiette au calcul de l’indemnité de congés payés. Celle-ci doit être calculée selon la règle du maintien (et non du 10ème), ramenée à un montant horaire sur la base de la durée légale de travail ou, si elle diffère, de la durée collective du travail ou de celle mentionnée dans le contrat de travail.

A savoir :

Les primes entrant dans la base de calcul de l’indemnité de congés payés sont prises en compte pour le calcul des indemnités d’activité partielle.

Quid des éléments variables de rémunération (primes ou indemnités versées selon un périodicité non mensuelle) ? La moyenne de ces éléments perçus au cours des 12 mois civils précédant le premier jour de placement en chômage partiel doit être pris en compte dans l’assiette de calcul de l’indemnisation activité partielle. Si le salarié a rejoint l’entreprise il y a moins de 12 mois, la moyenne est calculée sur la totalité des mois travaillés.

Salarié en activité partielle : simulation de bulletin de paie

Avec le recours à l’activité partielle, l’employeur doit faire figurer des nouvelles mentions sur les fiches de paie de ses salariés ou dans un document annexe :

- le nombre des heures chômées indemnisées au titre de l’activité partielle ;

- les taux appliqués pour le calcul de l’indemnité ;

- les sommes versées correspondant au montant de l’indemnisation activité partielle.

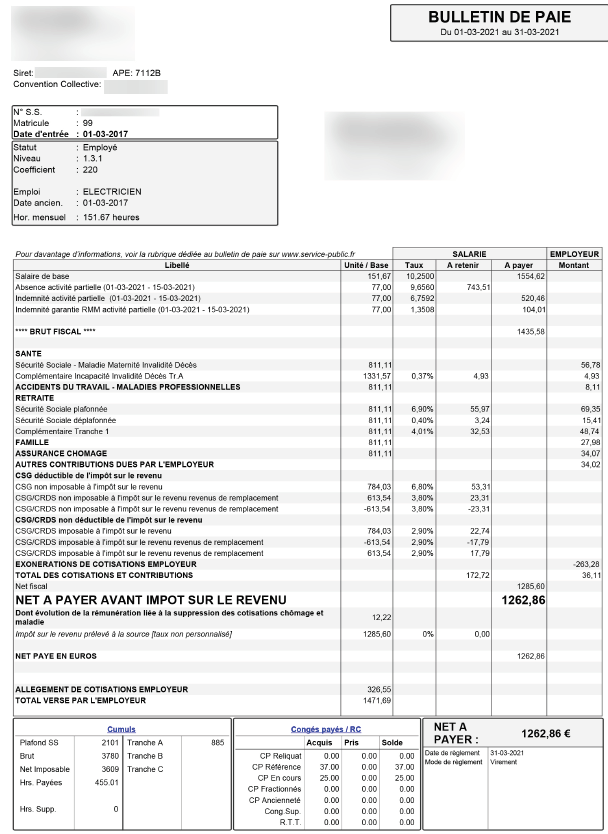

Voici un modèle de bulletin de paie d’un salarié placé en activité partielle du 1er au 15 mars 2021 :

Comme vous pouvez l’observer dans la simulation ci-dessus, les 77 heures d’absence dues à l’activité partielle sont déduites de sa durée de travail de 151,67 heures par mois. Le salarié est habituellement rémunéré au SMIC : 10,25 € par heure ou 1 554,62 € par mois en 2021. Un montant de 743,51 € doit donc être déduit du total brut.

L’indemnité horaire d’activité partielle qu’il reçoit pour la période du 1er au 15 mars 2021 est calculée au taux horaire réel (salaire de base / heures réelles avec fériés). Vu qu’il n’y a pas eu de jours fériés sur cette période, le calcul se fait de la manière suivante :

Taux horaire réel pour absence activité partielle :

1554,62 € / 161 heures (23 jours x 7 heures) = 9,6560 €

A celui-ci on applique la limite légale d’indemnisation :

9,6560 € x 70% = 6,7592 €

Le taux d’indemnité activité partielle est donc égal à :

6,7592 € + 1,3508 € (minimum garanti activité partielle) = 8,11 €

L’indemnisation d’activité partielle pour la période prise en compte s’élève donc à 624,47 € (8,11 € x 77 heures). Celle-ci est exonérée des cotisations salariales et patronales de Sécurité sociale, raison pour laquelle on la retrouve en bas du corps du bulletin, après le total des retenues.

Pour rappel, elle est assujettie à la CSG au taux de 6,2 % (CSG déductible au taux de 3,8 % et CSG non déductible au taux de 2,4 %) et à la CRDS au taux de 0,50 %. Ces deux contribution sont calculées sur la base de 98,25 % de l’indemnité versée (après application d’un abattement de 1,75 % pour frais professionnels).

Rue de la Paye simplifie vos paies et vos démarches

administratives telles que les demandes d’activité partielle

Contactez-nous

01 44 06 07 97

01 44 06 07 97